相続登記の登録免許税の免税措置と計算方法をわかりやすく

更新日

Warning: Trying to access array offset on value of type bool in /var/www/vhosts/www.sozoku-price.com/navi/wp-content/themes/souzokuhiyou/single.php on line 24

本記事の内容は、原則、記事執筆日(2023年2月13日)時点の法令・制度等に基づき作成されています。最新の法令等につきましては、弁護士や司法書士、行政書士、税理士などの専門家等にご確認ください。なお、万が一記事により損害が生じた場合、弊社は一切の責任を負いかねますのであらかじめご了承ください。

不動産を相続した場合は、相続登記といわれる所有権移転登記(名義変更)をします。登記をすると登録免許税がかかりますが、登録免許税には税額が免除される免税措置がありますので賢く活用しましょう!

この記事は、相続登記の登録免許税の計算方法と免税措置についてわかりやすく説明します。是非、参考にしてください。

目次

相続登記の登録免許税の免税措置

相続登記の登録免許税の税額が免除される免税措置には、次の2つがあります。

- 相続により土地を取得した方が相続登記をしないで死亡した場合の登録免許税の免税措置

- 不動産の価額が100万円以下の土地に係る登録免許税の免税措置

以下、それぞれについて説明します。

1.相続により土地を取得した方が相続登記をしないで死亡した場合の登録免許税の免税措置

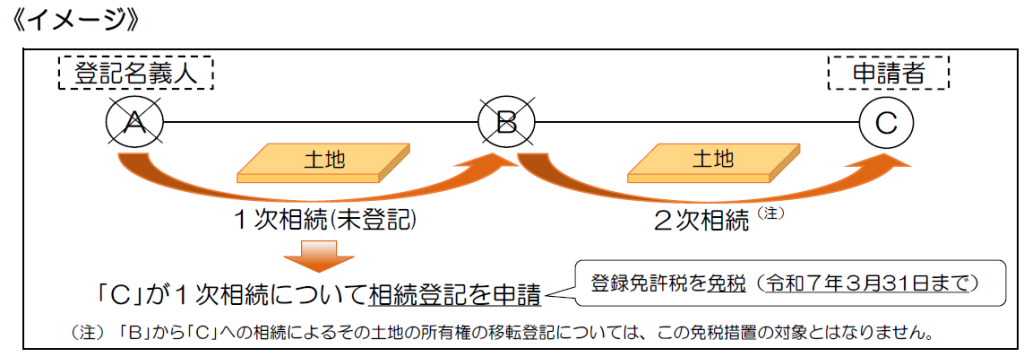

令和4年度の税制改正により、相続(相続人に対する遺贈を含む)により土地の所有権を取得した個人がその相続によるその土地の所有権の移転登記を受ける前に死亡した場合には、令和7年3月31日までに、土地の所有権を取得した個人を土地の所有権の登記名義人とするために受ける登記については、登録免許税を課さないこととされました。

免税を受けることができる相続登記の申請のイメージは、以下のとおりです。

被相続人Bから相続人Cが相続により土地の所有権を取得した場合において、その前の相続登記をしないままBが亡くなったときは、相続人Cをその土地の登記名義人とするための相続登記については登録免許税が免税となります。

上記のような場合に、必ずしもCさんがその土地を相続している必要はなく、例えばBさんが生前にその土地を第三者に売却していたとしても、1次相続についての相続登記の登録免許税は免税となります。 登録免許税の免税措置の適用を受けるためには、免税の根拠となる法令の条項を申請書に記載する必要があります。 相続登記の登録免許税の免税措置については、「租税特別措置法第84条の2の3第1項により非課税」と申請書に記載してください(記載がない場合は、免税措置は受けられません。)。 なお、申請書の様式と記載例は、法務局ホームページに掲載されています。

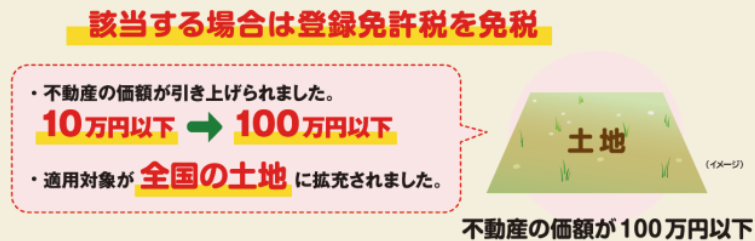

2.少額の土地を相続により取得した場合の登録免許税の免税措置

個人が、平成30年11月15日(※1)から令和7年3月31日までに、土地について所有権の保存登記又は相続による所有権の意見登記を受ける場合、これらの登記に係る登録免許税の課税標準となる不動産の価額※2が100万円以下であるときは、その土地の所有権の保存登記又はその土地の相続による所有権の移転登記については、登録免許税を課さないこととされています。

※1 所有者不明土地の利用の円滑化等に関する特別措置法(平成30年法律第49号)の施行日

※2 不動産の所有権の持分の取得に係るものである場合は、当該不動産全体の価額に持分の割合を乗じて計算した額が不動産の価額となります。

相続登記の登録免許税の計算方法

本当ならどのくらいの登録免許税がかかる?

本来、土地の価額に対して0.4%(1000分の4)の税率がかかるところ、この特例に該当する登記については令和7年(2025年)3月31日までの間は免税となります。

登録免許税の計算方法

相続登記の登録免許税は、以下の計算式で求めることができます。

不動産の価額の0.4%

不動産の価額は下3桁を切り捨てて計算します。例えば、不動産の価額が111万1,111円であれば、111万1,000円として計算します。 この場合の登録免許税の税額は、「111万1,000円×0.4%=4,444円」となりますが、税額の下2桁は切り捨てて計算します。 そうすると、税額は4,400円ということになります。 なお、このようにして計算した税額が1,000円未満(0円を含む)になった場合は、税額は1,000円になります。

課税標準となる「不動産の価額」は、市町村役場(東京23区は都税事務所)で管理している固定資産課税台帳の価格(固定資産税評価額)がある場合は、その価格です。 市町村役場(または都税事務所)で証明書を発行しています。 なお、固定資産税評価額は、納税通知書の中の課税明細書にも記載されていますが、登記の際には固定資産評価証明書が必要なので、証明書の交付を受ける必要があります。 固定資産課税台帳の価格がない場合は、登記官が認定した価額です。不動産を管轄する登記所にお問い合わせください。 登記所の管轄については、法務局ウェブサイトの「管轄のご案内」ページから調べることができます。

土地と建物

土地とその上の建物を相続した場合、土地と建物は別々に登記されるため、登録免許税もそれぞれに対してかかります。土地も建物も計算方法も違いはありません。

マンション

一方、マンションについては、通常、区分建物(専有部分)の所有権と敷地権が一体となっています。 マンションの所有者は、区分建物だけでなく、敷地の共有持分も所有しているのです。 このような敷地権付き区分建物の登記にかかる登録免許税は、敷地権の持分に応じた価額と区分建物の価額を足し算した合計額に、税率(相続の場合は0.4%)を掛け算して計算します。 敷地権の価額も区分建物の価額も、固定資産評価証明書に記載されています。 固定資産評価証明書に記載されている敷地権の価額は、敷地全体の価額なので、これに、敷地権割合(そのマンションの所有者の共有持分)を掛け算して、そのマンションの敷地権の価額を計算します。 敷地権割合も固定資産評価証明書に記載されています。

贈与登記の登録免許税・不動産取得税との違い

贈与登記(贈与による所有権移転登記)の場合の登録免許税は、以下の計算式で求められます。

不動産の価額の2%

相続の場合の5倍です。 なお、売買の場合の登録免許税も贈与の場合と同じく「不動産の価額の2%」です。 そして、贈与や売買によって不動産を取得した場合には、登記するか否かにかかわらず、不動産取得税がかかります。 不動産取得税は、相続によって不動産を取得した場合には課税されません。

登録免許税の納付方法

登録免許税の納付方法には、現金と収入印紙の2通りがあります。 現金で納付する場合は、金融機関で登録免許税の納付書に必要事項を記入して窓口に提出し、税額を支払い、領収書を受領します。 「登録免許税納付用台紙」(所定の用紙でなくてもA4サイズのコピー用紙で構いません)の中央部分に領収書を貼付し、登記申請書に押印したものと同じ印で1か所契印して、登記申請の際に一緒に登記所に提出します。 収入印紙で納付する場合も同様に、「登録免許税納用台紙」の中央部分に収入印紙を貼付します。消印(割印)は不要です。収入印紙は、登記所や郵便局などで購入できます。

相続登記は司法書士に依頼できる

司法書士に相続登記を依頼すれば、登録免許税の計算も司法書士が行ってくれるため、自分で計算する必要はありません。 相続登記を一般の方が自分でするのは大変であり、手間やミスをするリスクを考えると、通常は、司法書士に依頼することになるでしょう。 司法書士に依頼する場合、通常、相続人調査や戸籍謄本等の収集、法定相続情報一覧図の作成や法定相続情報証明制度利用申出の代行、遺産分割協議書の作成等の周辺事務も併せて依頼することができます。

司法書士に相続登記を依頼することについては「相続登記を司法書士に依頼する方法|流れや費用、良い司法書士を選ぶポイント」の記事で詳しく説明しています。

まとめ

相続登記を司法書士に依頼した場合の報酬は司法書士によって異なります。 相続登記や周辺事務に精通した司法書士にいくつか問い合わせて料金を確認するとよいでしょう。周辺事務も併せて依頼を検討する場合は、どこまでの対応が料金に含まれているのか確認しましょう。

相続費用見積ガイドでは、複数の事務所に見積りを一括で依頼できます。無料で依頼できますので是非活用してください。

本記事の内容は、原則、記事執筆日(2023年2月13日)時点の法令・制度等に基づき作成されています。最新の法令等につきましては、弁護士や司法書士、行政書士、税理士などの専門家等にご確認ください。なお、万が一記事により損害が生じた場合、弊社は一切の責任を負いかねますのであらかじめご了承ください。

ご希望の地域の専門家を

探す

ご相談される方のお住いの地域、

遠く離れたご実家の近くなど、

ご希望に応じてお選びください。

今すぐ一括見積もりをしたい方はこちら