【相続】実家の家と土地はどうする?不動産の相続手続きの流れと節税方法

更新日

大切な家族が亡くなると、ご遺族は気持ちの整理もつかぬまま、葬儀の手配や相続手続きをこなさなくてはなりません。

ただでさえ落ち着かない状態の中で、不慣れな手続きをすることになります。さらに、相続財産の中でも価値が高く、現物で分割することが難しい不動産を相続する場合、相続手続きや相続登記など、負担はより大きくなることが予想されます。

この記事では、不動産相続の手続きの流れ、必要な書類の収集・作成方法など手続きの詳細、不動産相続で利用できる特例や控除制度、不動産相続の留意点などについてご説明します。

大切な家族が亡くなると、ご遺族は気持ちの整理もつかぬまま、葬儀の手配や相続手続きをこなさなくてはなりません。

ただでさえ落ち着かない状態の中で、不慣れな手続きをすることになります。さらに、相続財産の中でも価値が高く、現物で分割することが難しい不動産を相続する場合、相続手続きや相続登記など、負担はより大きくなることが予想されます。

この記事では、不動産相続の手続きの流れ、必要な書類の収集・作成方法など手続きの詳細、不動産相続で利用できる特例や控除制度、不動産相続の留意点などについてご説明します。

不動産相続の手続きの流れ

不動産を相続する際に名義変更を行うことを、相続登記といいます。相続登記は、不動産の所在地を管轄する法務局で申請手続きを行いますが、法務局への申請の前に書類収集や書類作成などの事前準備が必要になります。一般的に、次のステップ1~8のような手順で進めていきます。

不動産相続のステップ

ステップ1 対象不動産(相続財産)の調査

相続不動産の登記状況や評価を確認します。

ステップ2 遺言書の有無の確認

遺言書の有無によって、相続手続きの流れが変わります。

ステップ3 相続人調査

戸籍謄本等を取得して、相続人を調査します。

ステップ4 相続するか放棄するかの選択

被相続人の死亡後3ヵ月以内に決定します。

ステップ5 遺産分割協議

相続人全員で遺産の分割方法について協議します(遺言書がある場合など、遺産分割協議をおこなわないこともあります)。

ステップ6 遺産分割協議書の作成

遺産分割協議の内容を明記し、相続人全員で署名・押印します。

ステップ7 法務局へ相続登記申請

申請書を作成し、集めた書類と合わせて法務局へ申請します。

ステップ8 相続税の申告

被相続人の死亡後10ヵ月以内に申告・納税します。

それではまず、不動産の相続特有の手続きについて詳しく解説していきます。

対象不動産の調査

登記簿の状況調査

相続登記をするには、まず対象不動産の登記簿の状況を調べる必要があります。法務局で登記事項証明書(登記簿謄本)を取得して、不動産の地番や地積、所有者に関する事、担保に関する事などの権利関係を確認します。

登記事項証明書を取得するには、土地であれば地番、建物であれば家屋番号の特定が必要です。地番や家屋番号は、権利証や固定資産税納税通知書に記載されています。また、法務局で住所から調べることも可能です。さらに、不動産所在地の市区町村役場で名寄帳を閲覧することで、同一市区町村内にある故人所有の不動産も確認することができます。

なお、不動産の存在自体が不明な場合は、権利証、登記簿謄本、売買契約書、固定資産税納税通知書などが手掛かりになります。大切なものを保管していそうな場所や金庫などを探してみるといいでしょう。

土地・不動産の評価

次に、土地や不動産の価値を確認します。評価額は、相続税の計算にも必要になりますし、遺産分割の際の指標になります。

土地の評価は、路線価もしくは倍率方式によって計算されます。「路線価や倍率」については、国税庁のホームページからご確認ください。

建物の評価の基本は固定資産税評価額×1.0です。したがって、固定資産税評価額が建物の評価額となります。

路線価

路線価とは、道路に付けられている価格です。路線価と、その道路に接している土地の面積を掛けて、土地の評価額を算出します。

その土地の形状によっては、補正率をかけます。

路線価×補正率×面積=評価額

倍率方式

倍率方式とは、路線価が定められていない地域の土地の評価方法です。倍率方式では、固定資産税評価額を元に算出します。

固定資産税評価額は、都税事務所や市(区)役所、または町村役場で確認できます。

固定資産税評価額×倍率=評価額

人に貸している土地や建物は評価が下がる

土地・不動産の評価は、路線価など以外の要素でも変わります。相続税のより正確な試算のために、賃貸不動産の評価方法も確認しておきましょう。

賃貸不動産は、持ち主が自由に使用することができないことから、持ち主自身で使用する不動産よりも評価が下がります。以下のような計算式で算出されます。

土地の評価=更地の評価額×(1-借地権割合×借家権割合×賃貸割合)

建物の評価=建物の固定資産税評価額×(1-借家権割合×賃貸割合)

借地権割合は、路線価図や評価倍率表に記載されており、概ね60%~70%に設定されています。

借家権割合は地域によって異なりますが、ほとんどが30%に設定されています。

賃貸割合とは、専有部分の床面積の合計によって算出されます。

新築時の建物の固定資産税評価額は建築代金の60~70%で評価され、さらに貸家の評価減が30%あるため、結果的に貸家の相続税評価額は建築代金の約50%になるといわれています。

法務局へ相続登記申請

相続登記は、不動産の所在地を管轄する法務局に、必要書類と登記申請書を提出して行います。

登記申請には登録免許税の納付が必要で、一般的には収入印紙で納めます。登録免許税は、不動産の固定資産税評価額の0.4%になります。

相続登記の登録免許税については、一定の要件を満たすことで免税になる場合があります(税制改正により令和7年3月31日まで延長)。

登記申請に期限はありませんでしたが、法律の改正により相続登記の義務化が決定されました。これにより令和6年4月1日より義務化が施行されることになります。

過去の相続も義務化の対象であり、土地・不動産の取得を知ってから3年以内に相続登記を行うことが必要です。

相続登記の必要書類の取得期限 相続登記の申請では、不動産の登記名義人と被相続人が同一であることを証明する必要があり、その書類が住民票除票になります。

住民票除票は、一般的に、被相続人が亡くなってから5年が経過すると発行してもらえなくなります。この場合、被相続人の戸籍の附票を提出します。しかし、戸籍の附票も、その戸籍が除籍になった場合は除附票となり、保存期間は5年となります。

戸籍の附票も取得できない場合は不在籍・不在住証明書を取得し、上申書を作成し、不動産権利証の原本と合わせて法務局に提出しなければなりません。

また、不動産を放置していると、建物であれば価値は下がりますし、毎年の固定資産税がかさんでしまいます。早期に解決するために、専門家に依頼するのもいいでしょう。司法書士に依頼した場合の報酬の相場は5~15万円程度です。

なお、不動産を売却する場合でも、いったん故人の名義から相続人の名義に変更する必要があります。登記が完了すると、所有者となる相続人に対して登記識別情報が発行されます。

不動産の名義変更の手続き

| 不動産の名義変更の手続き | |

|---|---|

| 提出先 | 不動産の所在地を管轄する法務局 |

| 提出できる人 | 不動産を相続する人、代理人 |

| 費用 | 不動産の固定資産税評価額の0.4%(登録免許税) |

| 必要なもの | 登記申請書(ダウンロード)、故人の出生から死亡までの戸籍謄本、故人の住民票除票または戸籍附票、相続人の戸籍謄本、住民票、遺言書または遺産分割協議書と印鑑証明書、固定資産税評価証明書など |

不動産の4つの分割方法

相続人が複数いた場合、現物としての不動産はどのように分割すればいいでしょうか。

遺産の分け方には、主に、現物分割、代償分割、換価分割、共有分割の4つがあります。

遺産分割の方法

現物分割

不動産を物理的に分割する方法で、土地だと分筆登記をして完全に分ける方法が用いられます。

代償分割

相続人の1人または数人が不動産を相続し、他の相続人には相続すべき不動産に見合う対価を金銭で支払う方法です。現物分割が困難な場合に行われます。取得できる財産は異なりますが、金額では公平となります。ただし、他の相続人に代償を支払う資金力が必要になります。

換価分割

不動産を売却して、その代金を分割する方法です。税負担を軽減する効果を大きくするメリットがある遺産分割の方法です。代償分割で見合う現金が支払えない場合などに行われます。相続人全員が現金で受け取るので、より公平性が増します。

共有分割

不動産を物理的に分割せずに、不動産全体を複数の相続人が遺産分割協議や法定相続分に応じて共有する方法です。共有者全員が同意しないため売却できないとか、共有者の1人が亡くなるとさらに細分化されて権利関係が複雑化するなど、あとになってトラブルになることが懸念されます。

不動産を相続する際に利用できる、特例や控除制度

ここからは、不動産の相続における節税方法をご説明します。

小規模宅地等の特例

亡くなった人の自宅の土地や、事業に使っていた土地を相続する場合に、一定の条件を満たせば土地の評価額が最大で80%減になる、節税効果の高い制度です。

名前の通り、小規模な宅地が対象なので、居住用宅地であれば330㎡まで、事業用宅地であれば利用区分によって200~400㎡まで適用されます。適用面積に上限があるため、地価の高い場所で適用した方が、相続税対策として効果的です。

この特例の適用を受けるためには、相続税の申告の際に、小規模宅地等に係る計算の明細書や遺産分割協議書の写しなど一定の書類を添付する必要があります。

各土地の特例が適用される条件と減額面積・割合

特定居住用宅地等(減額面積:330㎡まで、減額割合:80%)

被相続人が住んでいた宅地が対象です。被相続人の配偶者なら無条件で相続でき、同居していた親族なら相続開始時から相続税の申告期限までその家に住み続ける必要があります。

特定事業用宅地等(減額面積:400㎡まで、減額割合:80%)

被相続人が事業用に利用していた土地が対象です。親族が相続し、相続税の申告期限まで土地を所有し事業を継続している必要があります。

貸付事業用宅地等(減額面積:200㎡まで、減額割合:50%)

被相続人が所有していたマンションや駐車場などが対象です。親族が相続し、 相続税の申告期限まで所有して貸付事業を継続している必要があります。

相続税の配偶者控除

相続税の配偶者控除とは、配偶者が取得した遺産額が、次の金額のうちどちらか大きい金額まで相続税が課税されないという制度です。

1億6,000万円、または配偶者の法定相続分

なお、上記の金額のうちどちらか大きい金額を超えた場合は、超えた分に対してのみ相続税が課税されます。

配偶者控除を受けるためには、次の3つの要件を満たす必要があります。

3つの適用要件

- 戸籍上の配偶者であること

- 相続税の申告期限までに遺産分割が完了していること

- 相続税の申告書を税務署に提出すること

取得費加算の特例

取得費加算の特例とは、相続した土地、建物、株式などに相続税が課されていて、相続後一定期間以内に売却した場合に、譲渡所得から相続税額の一部を差し引く制度です。

譲渡所得税は、次の計算式で算出されます。

{収入金額-(取得費+譲渡費用)-特別控除額}×税率=譲渡所得税額

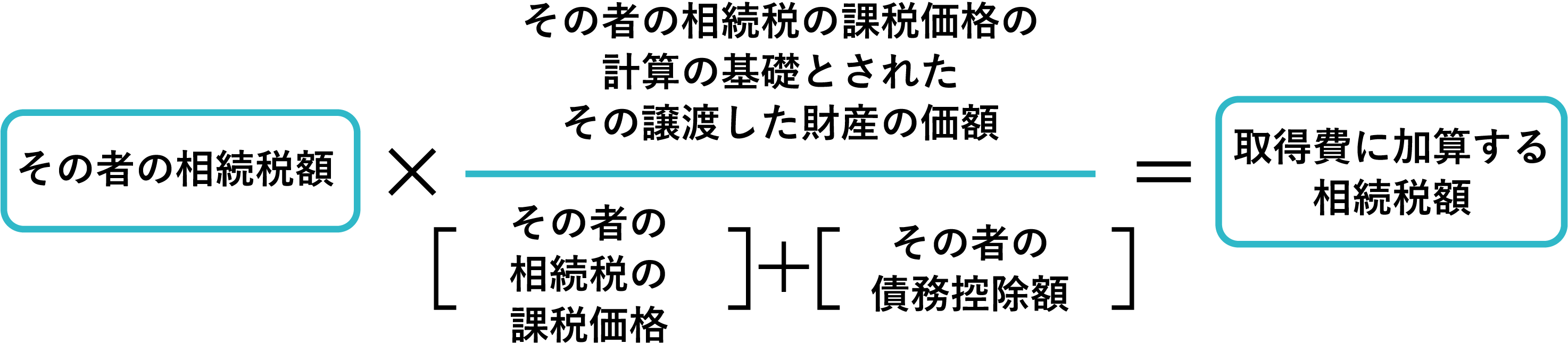

この取得費の部分に相続税の一部を加算することで、税負担を軽減します。加算できる相続税額は以下の計算式で求めます。

【例】被相続人から評価額5,000万円の土地と5,000万円の現金、合わせて1億円を相続し、相続税は2,000万円でした。その後、この土地を5,000万円で売却しました。先祖代々の土地がもともといくらで取得したものかは不明です。

相続税2,000万円×土地5,000万円÷相続税の課税価格1億円=取得費に加算する相続税額1,000万円

{収入金額5,000万円-(取得費5,000万円×5%+取得費加算額1,000万円)}×20.315%=761万8100円

※被相続人の当初取得価額が不明の場合は、売却価格の5%を概算取得費として計上します。

特例を受けるためには、以下の3つの要件を満たす必要があります。

特例適用要件

- 相続や遺贈によって財産を取得した人

- その財産を取得した人に、相続税が課税されている

- その財産を、相続発生の翌日から相続税の申告期限の翌日以降3年以内に売却している

空き家特例

相続や遺贈により被相続人の居住用家屋やその敷地を取得し、平成28年4月1日から令和5年12月31日までの間に売却すると、譲渡所得から最高3,000万円まで控除できる制度です。適用するには、一定の要件を満たして確定申告を行う必要があります。

相続の開始があった日から3年を経過する日の属する年の12月31日までに売ることなどの条件がありますので、ご両親が亡くなられて空き家になってしまった実家などは、放置せずに早めに対処するといいでしょう。

不動産を相続する際の留意点

固定資産税

土地を現物で相続した場合、登記費用や相続税の支払いだけでなく、相続した翌年からは固定資産税が発生します。評価額が高い土地の場合、固定資産税も高くなりますので、毎年の負担を念頭に置いて、土地活用などについて相続前に十分に検討する必要があります。

固定資産税の税額は、基本的に、固定資産税評価額をもとに算出される課税標準額の1.4%です。年度初めに市区町村から送付される固定資産税の納税通知書に従って、年度内に通常4回に分割して納付します。

譲渡所得税

まず、譲渡所得とは、一般的に、土地、建物、株式などの資産を売却することによって生ずる所得をいいます。

例えば、被相続人が土地を購入したときの金額よりも、相続人がその土地を売却したときの金額の方が高い場合には利益が生じます。このような場合、その利益に対して所得税と住民税が課され、これらを総称して譲渡所得税といいます。

譲渡所得にかかる所得税は、売却した翌年に管轄の税務署で確定申告をして納税する必要があります。譲渡益が生じた場合は納税資金を準備しておくのを忘れないようにしましょう。なお、所得税の確定申告をすれば住民税については改めて手続きする必要はなく、給与所得者の場合は勤務先が給与から天引きして納付してくれます。自営業者などは、申告した年の5月以降に市町村から納付書が送付されます。

譲渡所得税は、次のように計算します。

収入金額-(取得費+譲渡費用)-特別控除額=課税譲渡所得額

課税譲渡所得額×税率=譲渡所得税額

収入金額は土地や建物を売却した金額、取得費は土地や建物を購入した金額と購入費用、譲渡費用は土地や建物を売却するためにかかった費用を示しています。

また、税率は対象となる不動産の用途や所有期間により異なります。居住用で所有期間が5年を超える場合は長期譲渡所得で20.315%、5年以下の場合は短期譲渡所得で39.63%となります。(平成25年から令和19年まで、復興特別所得税として所得税の2.1%相当が上乗せされています)

配偶者居住権

配偶者居住権とは、相続が発生する前から配偶者が自宅に住んでいた場合、家の所有権を相続しなくてもそのまま住み続けることができる権利です。これは、残された配偶者が住み慣れた住居で生活を続けるとともに、老後の生活資金として預貯金などの資産も確保できるようにと新設されたものです。

この仕組みは、不動産の所有権を、住む権利(配偶者居住権)とその他の権利(配偶者居住権が設定された所有権)に分けて、別々の人がそれぞれの権利を相続することを認める仕組みです。つまり、配偶者居住権は住むだけの権利であって、所有する権利ではないということです。

例えば、遺産が自宅4,000万円と預金4,000万円で、相続人が配偶者と子ども1人の場合、1/2ずつ相続するので、配偶者が自宅を相続したとすると現金がなくなって生活が立ち行かなくなります。そこで、自宅を配偶者居住権の価値2,000万円、その他の権利2,000万円に分離すれば、配偶者は自宅に住み続ける権利も保証されて今後の生活費も確保できますし、遺産分割も円滑になります。

配偶者居住権を適用するには法務局で配偶者居住権設定登記を行う必要があります。登記を行わないと、所有者に家を売られてしまう恐れがありますので、注意しましょう。

まとめ

不動産相続の手続きの流れや、不動産を相続する際に利用できる特例や控除制度、相続する際の留意点についてご説明しました。

法務局への相続登記申請や相続税の申告の前には、不動産以外の相続でもおこなう次のような手続きや準備が必要です。

- 対象不動産(相続財産)の調査

- 遺言書の有無の確認

- 相続人調査

- 相続するか放棄するかの選択

- 遺産分割協議

- 遺産分割協議書の作成

相続全体をみると、さまざまな「やらなくてはならないこと」があるだけでなく、それぞれ手続き方法や期限なども定められており、誤った申告や期限に遅れるようなことがあるとペナルティーが科せられる可能性もあります。

一方で、節税効果の見込める特例や控除にかかわる制度もあります。上手に節税しながら間違いのない相続をするためには、専門家に相談することをおすすめします。

ご希望の地域の専門家を

探す

ご相談される方のお住いの地域、

遠く離れたご実家の近くなど、

ご希望に応じてお選びください。

今すぐ一括見積もりをしたい方はこちら