借金を相続しないようにする方法と相続してしまった後でもできること

更新日

亡くなった人に借金があった場合は、原則として、相続人が、その借金を相続することになります。 亡くなった人の借金のために人生を台無しにしないために、借金を相続しないようにする方法と、相続してしまった後でもできることについて説明します。 是非、参考にしてください。

目次

被相続人に借金があった場合の対処法

亡くなった人(被相続人)に借金があった場合には、次の2つのうちのいずれからの手続きを取ることが考えられます。

- 相続放棄

- 限定承認

以下、それぞれについて説明します。

相続放棄

相続放棄とは?

相続放棄とは、相続人が被相続人の権利や義務を一切承継しない選択をすることをいいます。 したがって、相続したくない借金だけ相続放棄をするということはできず、すべて相続するか、まったく相続しないかを選択しなければならないのです。 通常、相続放棄は、プラスの財産の価額よりも借金等のマイナスの財産の価額の方が大きい場合に利用されます。 そのような場合に相続すると、相続人が損してしまうからです。 相続放棄の手続き(申述)は、被相続人の最後の住所地の家庭裁判所で行います。 相続放棄の申述は、相続人全員で行っても構いませんし、各相続人が単独で行っても構いません。 例えば、亡くなった方に妻と子が2人いる場合には、子のうちの1人だけが相続放棄をすることもできます。 その場合、妻と相続放棄をしなかった子の2人が、相続人となります。

相続放棄はどこまで続く?

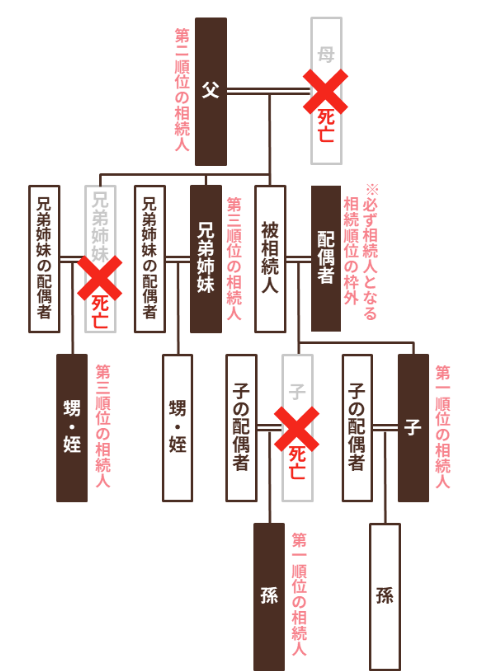

同順位の相続人が全員相続放棄をすると、次順位の相続人に相続権が移ります。 相続順位について簡単に説明します。 法定相続人は、配偶者と血族相続人に分けられますが、配偶者は相続順位の枠外の存在であり、被相続人が亡くなった時に配偶者が存在していれば必ず相続人となることができます。 血族相続人には下表の通り優先順位があり、先順位の血族相続人が存在しない場合(または相続放棄をした場合)でなければ、後順位の血族相続人には相続権が回ってきません。

| 相続順位 | 被相続人との関係 | 代襲相続 |

| 第一順位 | 子 | あり(再代襲もあり) |

| 第ニ順位 | 直系尊属(最も親等の近い者) | - |

| 第三順位 | 兄弟姉妹 | あり(再代襲はなし) |

代襲相続とは、相続人となるべき人(被代襲者)が、相続開始以前に死亡しているときや相続欠格または廃除により相続権を失ったときにおいて、その被代襲者の直系卑属(子など)が被代襲者に代わって、その受けるはずであった相続分を相続することをいいます。 相続開始前に被代襲者の子も相続権を失っている場合は被代襲者の孫が代襲相続しますが、このことを再代襲といいます。なお、再代襲は、被代襲者が被相続人の子のときにのみ認められており、被代襲者が被相続人の兄弟姉妹の場合には再代襲は起こりません。

相続順位や代襲相続について詳しくは「相続放棄と代襲相続の関係|法定相続順位と代襲相続、必要書類、全員が相続放棄をした場合の財産管理【司法書士監修】」をご参照ください。

なお、相続順位は第三順位までしか定められていません。 配偶者相続人と第三順位までの血族相続人が元々存在しないか、または、全員が相続放棄等で相続権を失った場合は、被相続人の債権者等が遺産を取得することになります。

相続人全員で同じ専門家に手続きを依頼すると費用の節約になり手間も省ける

同順位の相続人と配偶者相続人は、同時に相続放棄をすることができますが、異なる順位の相続人は同時に申述の手続きをすることはできません。 先順位の相続人の放棄が受理されてからでなければ、後順位の相続人は申述の申立てができません。 なお、相続放棄の申述には戸籍謄本等の書類が必要ですが、複数の相続人が相続放棄する場合は、共通する書類は1部で構いません(先順位の相続人が提出済みの書類は、後順位の相続人が申述する際には提出不要です)。

また、相続放棄の申述を弁護士や司法書士に依頼する場合は、複数の相続人(相続順位が異なっていても構いません)で同じ専門家に依頼すると、一人当たりの代行費用が安く済むことが多いので、お勧めです。

相続放棄の申述について詳しく知りたい方は「相続放棄手続きを自分でする方法|書類の準備から手続き内容、費用、期間など。相続放棄が認められない場合は?」を参照してください。

相続放棄は原則として撤回できない

相続放棄が受理されると、強迫されて相続放棄をしたような例外的な場合でない限り、これを撤回することはできません。 財産よりも借金の方が多いと思っていたところ、思わぬ財産が発見されたために、相続しておけばよかった、と思っても、相続放棄が受理された後で撤回することはできないので注意が必要です。 そのため、相続放棄をすべきかどうか迷っているときは専門家に相談されることをおすすめします。

限定承認

限定承認とは、相続人が相続によって得た財産の限度においてのみ被相続人の債務及び遺贈(遺言による遺産の全部又は一部の処分)を弁済すべきことを留保して、相続の承認をすることをいいます。

例えば、相続人が相続によって1000万円を得たところ、600万円の被相続人の債務があり、さらに、相続人以外の人に500万円を遺贈する旨の遺言があった場合、単純承認の場合は「1000万円-600万円-500万円 = マイナス100万円」となり、相続人の100万円の持出しが生じてしまいますが、限定承認の場合は持出しは生じません(なお、このような場合、相続人に遺留分が認められる場合には、受遺者に対して遺留分侵害額請求をすることができる場合があります。

つまり、簡単にいうと、限定承認とは、プラスの財産からマイナスの財産と特定遺贈(対象となる財産を特定した遺贈)される財産を差引いて余りが出た分だけ相続し、マイナスになったとしても相続人はマイナス分を負担しなくてよいという制度です。

これだけ聞くと、限定承認は相続人にとって最も都合のよい制度で、もはや単純承認や相続放棄を選択すべき余地はないように思われるかもしれませんが、限定承認には、次のようなデメリットがあり、実際はあまり利用されていません。

- 相続人全員が共同で手続きしなければならない(一人でも単純承認や相続放棄をすると限定承認できない)

- 債務の清算が必要(相続放棄の場合は不要)

- 単純承認と比べて譲渡所得税が余計にかかる可能性がある

単純承認した後は原則として相続放棄も限定承認もできない

相続を単純承認した後では、原則として、相続放棄も限定承認もすることができなくなってしまいます。 単純承認とは、相続人が、被相続人の権利や義務を無限に承継する選択をすることをいいます。 簡単にいうと、プラスの財産だけでなく、借金等のマイナスの財産もひっくるめて相続するということです。 相続放棄や限定承認は家庭裁判所での手続きが必要ですが、単純承認をする場合に特別な手続きは必要ありません。 単純承認をする旨の意思表示をするだけで単純承認をすることができますし、意思表示すらしなくても次に掲げる場合には、単純承認をしたものとみなされます。

- 相続人が相続財産の全部又は一部を処分したとき。ただし、保存行為及び民法602条に定める期間を超えない賃貸をすることは、この限りでない。

- 相続人が民法915条第1項の期間内に限定承認又は相続の放棄をしなかったとき。

- 相続人が、限定承認又は相続の放棄をした後であっても、相続財産の全部若しくは一部を隠匿し、ひそかにこれを消費し、又は悪意でこれを相続財産の目録中に記載しなかったとき。※ただし、その相続人が相続の放棄をしたことによって相続人となった者が相続の承認をした後は、この限りでない。

なお、これらに該当し単純承認をしたとみなされることを「法定単純承認」とか「単純承認擬制」とか「黙示の単純承認」ということがあります。 以下、それぞれの場合について説明します。

相続人が相続財産の全部又は一部を処分したとき

相続人が相続財産の全部又は一部を処分したときは、単純承認をしたものとみなされますが、前述のとおり、保存行為及び民法602条に定める期間を超えない賃貸をすることは、この限りではありません(単純承認をしたものとはみなされません)。 処分には、譲渡、贈与、抵当権設定などの法律上の処分のほか、損壊や廃棄といった事実上の処分が含まれます。 そして、保存行為とは、財産の現状を維持する行為のことをいいます。 民法602条に定める期間(単純承認をしたものとはみなされない賃貸借期間の上限)は、賃貸借の目的物の種類ごとに異なり、具体的には下表の通りです。

| 賃貸借の目的物 | 単純承認をしたものとはみなされない賃貸借期間の上限 |

| 樹木の栽植又は伐採を目的とする山林 | 10年 |

| 上記以外の土地 | 5年 |

| 建物 | 3年 |

| 動産 | 6か月 |

相続人が期間内に限定承認又は相続の放棄をしなかったとき

相続放棄や限定承認の手続きは、「自己のために相続の開始があったことを知った時」から3か月以内に、家庭裁判所に相続放棄申述書と戸籍謄本等の必要書類を提出して行わなければなりません(なお、相続の開始があったこと知った翌日を1日目とカウントします)。

相続は死亡によって開始するので、基本的には、被相続人が死亡したことを知った時から3か月以内ということになります。

ちなみに、被相続人が死亡したことは知っていたが、法定相続人のルールを知らなかったがために自分が相続人になることは知らなかったという言い訳は基本的には通用しません。

なお、先順位の相続人全員が相続放棄をしたために自分が相続人になったという場合は、先順位の相続人全員が相続放棄をしたことを知った時から3か月以内ということになります。 この3か月の期限は、家庭裁判所に申立てることで、伸長(延長)することができます。 遺産の調査が3か月以内に調査が完了しない場合もあるため、期限を伸長する制度があるのです。 家庭裁判所で申立てが認められると、原則としてさらに3か月期限が伸長されます。 伸長の手続きは繰り返し利用することができます。

なお、期限が過ぎてしまっても相続放棄が全く認められないわけではなく、相続債務が存在しないと信じており、そう信じていたことに相当の理由がある場合には、例外的に相続放棄が認められる場合があります。

ただ、どのような場合に相当の理由があるとして相続放棄が認められるかについて決まった基準はなく、ケースに応じて裁判所が判断します。 これまで裁判所が、期限経過後の相続放棄を認めた事例には、以下のようなものがあります。

プラスの財産があることは知っていたが他の相続人が相続することから自分が相続する財産は全くなく、またマイナスの財産(債務)は全く存在しないと信じていたため、期限内に相続放棄の手続きをしなかったところ、実際にはマイナスの財産が存在した場合 被相続人の借金について調査を尽くしたが、債権者からの誤った回答により債務は全くないと信じていたため、期限内に相続放棄の手続きをしなかったが、実際には債務が存在した場合 被相続人と相続人が別居しており、別居後、被相続人が亡くなるまで全く没交渉であって、相続人は、被相続人の財産や借金について全く知らされておらず、被相続人の死亡後も、その財産の存在を知るのが困難であった状況下において、財産が全くないと信じており、相続放棄の手続きをしなかったが、実際には借金が存在した場合

相続人が、限定承認又は相続の放棄をした後であっても、相続財産の全部若しくは一部を隠匿し、私かにこれを消費し、又は悪意でこれを相続財産の目録中に記載しなかったとき

相続放棄や限定承認をした後でも、相続財産の全部又は一部について、次のいずれかの行為をしたときは、単純承認をしたものとみなされ、既にした相続放棄又は限定承認が無かったことにされてしまいます。

- 隠匿したとき

- 私に(ひそかに)消費したとき

- 悪意で相続財産の目録中に記載しなかったとき

ここでいう「隠匿」とは、相続人が被相続人の債権者等にとって相続財産の全部又は一部について、その所在を不明にする行為をいうと解されています。 例えば、相続人が、客観的にみて形見分けを超える範囲と量の遺品を持ち帰ったような場合は、隠匿に該当するでしょう。 「私に(ひそかに)」とは、「債権者を害することを知りながら」というような意味合いです。 必要な遺品整理をしたり、葬儀費用を支払ったりすることは、「私に消費する」ことには当たらないでしょう。 そして、「悪意」とは、「故意に」というような意味合いです。 つまり、目録中に記載しているもの以外に相続財産があることを知っているのに記載しなかった場合が該当します。 なお、これら1~3に該当するというためには、その行為の結果、被相続人の債権者等の利害関係人に損害を与えるおそれがあることを認識している必要がありますが、必ずしも、被相続人の特定の債権者の債権回収を困難にするような意図、目的までも有している必要はないと解されています。 また、その相続人が相続の放棄をしたことによって相続人となった者が相続の承認をした後は、この規定は適用されません。 つまり、血族相続人の全員が相続放棄をすると、次順位の血族相続人に相続権が移りますが、その次順位の相続人が相続の承認(単純承認または限定承認)をした後は、先順位の相続人が相続財産の隠匿等をしても、先順位の相続人について単純承認が擬制されることはありません。

借金があることを知らなかったために単純承認した場合、知った後に相続放棄できる?

単純承認後に相続放棄をすることは、基本的にはできません。

ただし、単純承認が、相続債務の不存在を誤信したことによるものであった場合等は、相続放棄が認められる余地がありますので、弁護士に相談してみるとよいでしょう。

なお、家庭裁判所に単純承認をしたものとみなされてしまうと相続放棄の申述が却下されてしまいます。 そのような場合は家庭裁判所が相続放棄の申述を却下したことに対して、不服を申し立てることが可能です。

ただ、一度裁判所が却下したものについて、その判断を変えさせるのは非常に困難です。 そのため、相続放棄の申述をする段階で、却下される可能性が少しでもある場合には、却下されないように、裁判所に対して、状況を説明する文書や証拠を提出することが大切です。 このようなケースでは、相続放棄の申述を申立てる前に、相続放棄に精通した弁護士に相談することを強くお勧めします。

被相続人の借金や保証債務の調べ方

被相続人の借金や保証債務の調べ方について、それぞれについて説明します。

被相続人自身の負債

信用情報の照会によって、金融機関からの借入額を調べることができます。 信用情報機関には以下の3つがあります。

借入れがある場合は、借入先の金融機関が加盟する信用情報機関の信用情報に登録されます。 複数に加盟している場合は複数の信用情報機関に登録されますが、一つしか加盟していないこともあるので、3つすべての開示請求を行った方がよいでしょう。 上のリストのリンク先は、それぞれ、相続人による開示請求方法の説明ページです。 開示請求を行う際の参考にしてください。

他人の債務の保証債務

連帯保証人となる場合は、法律上、金銭消費貸借契約書の連帯保証人欄に署名して押印しなければなりません。 そしてその場合には、連帯保証人の分の契約書も作成されるので、通常は連帯保証人も契約書を保管しているはずです。 ですので、被相続人が大切な書類を保管している場所に、金銭消費貸借契約書がないかどうかを探してみるとよいでしょう。 金銭消費貸借契約書が見つからない場合は、債権者から相続人に督促があって初めて被相続人が連帯保証人になっていたことを相続人が知ることが多いです。

借金は時効によって消滅することがある

相続した借金も通常の借金と同様に一定期間が経過すると時効にかかって消滅します。

時効期間は、商行為によって生じた債権は5年間、それ以外の債権は10年間です。 つまり、金融機関からの借金は5年、友人・知人からの借金は10年です。 消滅時効は、権利を行使することができる時から進行します。 つまり、履行期日の定めがある債権についてはその期日が、履行期日の定めがない債権については債権が生じた日(借金をした日等)が起算日になります。 なお、消費者金融等から継続的に借り入れていた場合は、最後に返済した日の次の返済日が起算日になります。

相続した借金は、時効が成立している可能性もあるので、一度、弁護士に相談することをお勧めします。

債務整理や過払い金の請求を検討する

相続した借金の返済が難しい場合は、債務整理をすることによって、返済期限を延ばしたり、借金を減額することができる場合があります。 また、被相続人が借金を返済し過ぎていて過払い金が発生しているというケースもあります。 そのようなケースでは、過払い金を請求権についても相続人が相続しているので、相続人は貸金業者等に過払い金を請求することができます。 過払い金の請求権は、一定期間を経過すると、時効によって消滅してしまうので、過払い金が生じている可能性がある場合は、早めに弁護士に相談することをお勧めします。 弁護士は、遺産相続だけでなく、債務整理や過払い金の請求についても相談することができる法律のスペシャリストです。 遺産相続に関して他に相談したいことがあれば、それも含めて、債務整理や過払い金の請求についても相談してみるとよいでしょう。

借金は相続税の計算時に相殺できる

相続税は、通常、遺産額が大きければ大きいほど高くなります。 被相続人に借金等のマイナスの財産がある場合は、その価額を、プラスの財産の価額と相殺することができます。 差し引くことができる債務には、次のようなものが含まれます。

- 借入金の返済義務

- 未払い金の支払い義務

- 賃貸人として賃借人に目的物を使用させる義務

- 他人の債務の保証債務

一方、被相続人が生前に購入したお墓の未払代金など非課税財産に関する債務は、遺産総額から差し引くことはできません。 相続税については、相続税に精通した税理士に相談しましょう。

まとめ

以上、借金を相続しないようにする方法と、相続してしまった後でもできることについて説明しました。 亡くなった人の借金のために人生を台無しすることがないように、弁護士等の専門家に相談して、適切に対処しましょう。

本記事の内容は、原則、記事執筆日(2023年2月14日)時点の法令・制度等に基づき作成されています。最新の法令等につきましては、弁護士や司法書士、行政書士、税理士などの専門家等にご確認ください。なお、万が一記事により損害が生じた場合、弊社は一切の責任を負いかねますのであらかじめご了承ください。

ご希望の地域の専門家を

探す

ご相談される方のお住いの地域、

遠く離れたご実家の近くなど、

ご希望に応じてお選びください。

今すぐ一括見積もりをしたい方はこちら